Si la France connaît une relative stabilité en matière de fiscalité des entreprises depuis quelques années, la mise en application du pilier 2 de l’OCDE va demander aux grands groupes de l’Hexagone de s’adapter. L’instauration du taux d’imposition minimum de 15 %, perçue comme complexe par les entreprises, ne met pourtant pas fin à la concurrence fiscale.

Pilier deux : mode d'emploi

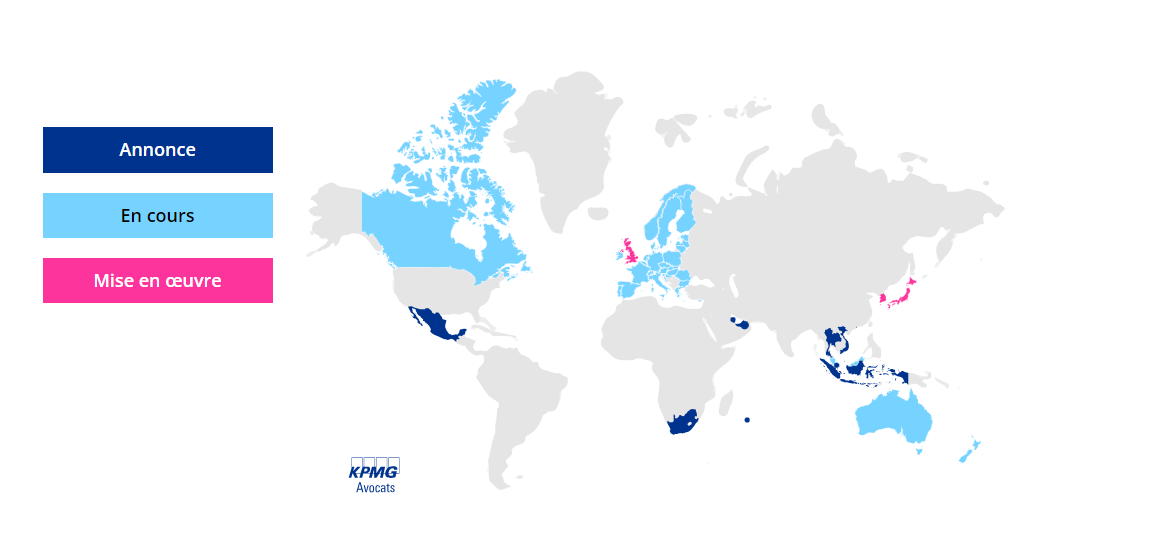

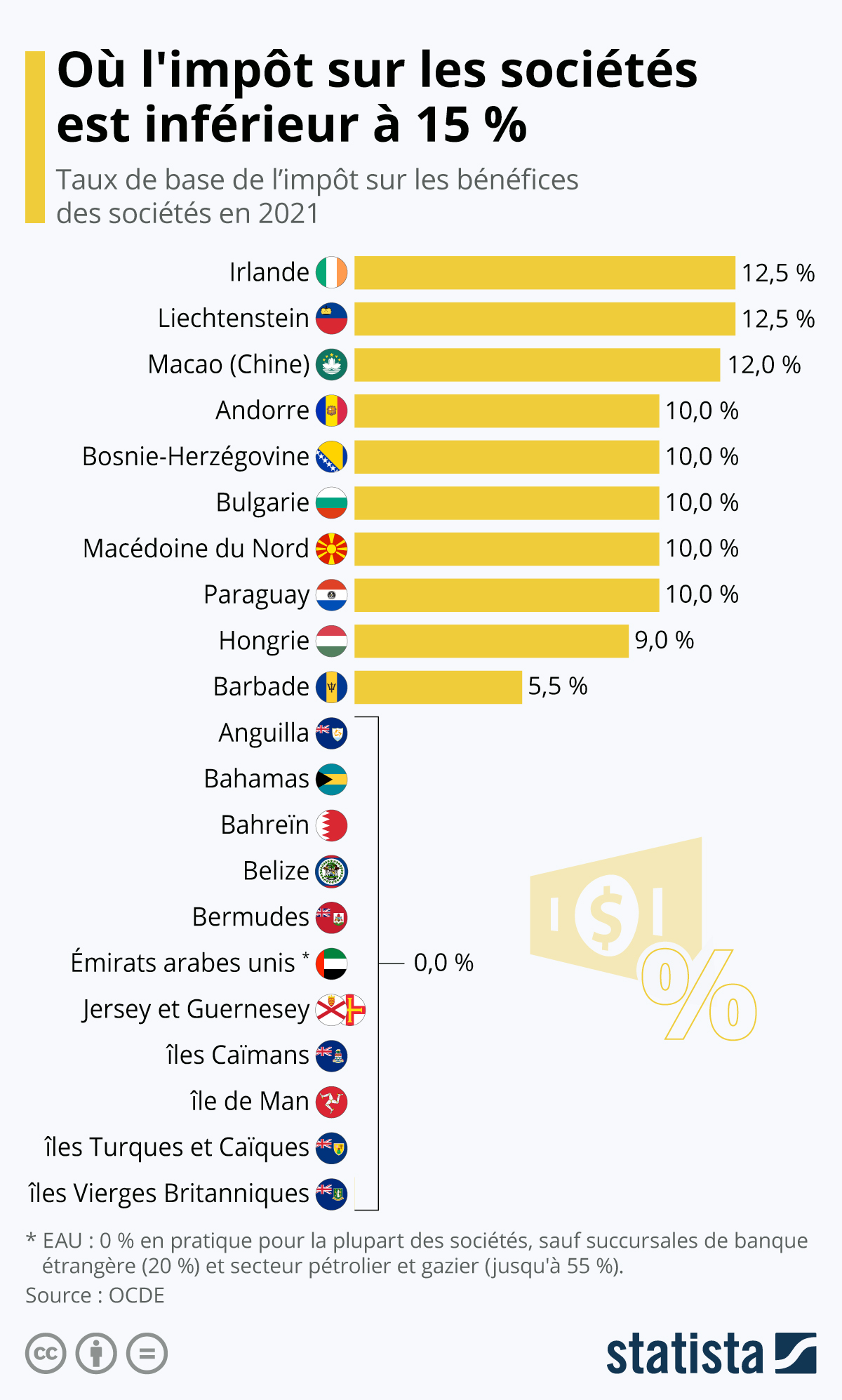

Big bang dans la fiscalité internationale. Après plusieurs années de discussion, l’Organisation de coopération et de développement économiques (OCDE) va mettre en application un taux minimum d’imposition de 15 % pour les grands groupes internationaux. La numérisation croissante de l’économie a accéléré les transferts de bénéfices dans des juridictions où l’imposition est plus faible, voire nulle, notamment vers les fameux paradis fiscaux. En 2021, les 136 États membres du cadre inclusif de l’OCDE, représentant plus de 90 % du PIB mondial, se mettent d’accord sur la nécessité de fixer un taux minimum d’impôt sur les sociétés. L’objectif ? Lutter contre l’évasion fiscale mais surtout contre la course au nivellement par le bas de l’impôt sur les sociétés. Une perte de recettes fiscales estimée à 480 milliards de dollars en 2022 par l’ONG Tax Justice Network, dont 311 milliards issus de l’optimisation de l’impôt, en augmentation de 53 milliards de dollars par rapport à 2020. Les principes et modalités de l’harmonisation de la fiscalité des grands groupes à l’échelle internationale sont contenus dans le désormais célèbre Pilier 2, le premier donnant le droit aux États d’imposer des bénéfices là où les ventes sont réalisées. Ce modèle de règles d’imposition sur les bénéfices, ou GloBE pour "Global Anti-Base Erosion Rules" dispose que les multinationales devront calculer un taux effectif d’impôt, dans chacune des juridictions – donc des États – où elles ont des filiales.

Les paradis fiscaux, où sont localisés des résultats sans activité industrielle ou commerciale réelle, sont directement visés par ces nouvelles règles.

Le modèle est sophistiqué. Lorsqu’un État applique un taux d’imposition sur les sociétés inférieur à 15 %, l’impôt complémentaire – l’écart entre le taux appliqué et les fameux 15 % – pourra être prélevé par un autre État, dans lequel l’entreprise est aussi présente. Un système plutôt incitatif, car les recettes fiscales nationales permises par l’instauration du taux minimum de 15 % seraient potentiellement captées par un autre État. Ce taux de 15 % s’appliquera sur les profits du groupe dans chacune des juridictions de ses filiales. Afin de cibler les valeurs artificielles, une déduction d’un pourcentage de la valeur des actifs du groupe et de ses charges de personnels sera appliquée par État. Les paradis fiscaux, où sont localisés des résultats sans activité industrielle ou commerciale réelle, sont directement visés par ces nouvelles règles. L’avantage d’une fiscalité attractive reposant exclusivement sur les bénéfices perd toute sa substance. La base imposable sera celle des comptes consolidés de la société (au niveau du groupe) et non plus celle des comptes statutaires (par filiale). Un mécanisme qui permet significativement de réduire l’intérêt fiscal d’un transfert de bénéfices, mais qui n’est pas sans poser des difficultés aux entreprises concernées.

L’application des règles du pilier 2 concerne les groupes disposant de filiales à l’international et qui réalisent plus de 750 millions d’euros de chiffre d’affaires consolidé depuis au moins deux ans. D’après l’OCDE, entre 8 000 et 9 000 groupes seraient concernés dans le monde, parmi lesquels figurent quelques entités mères françaises, comme Carrefour, LVMH, Air liquide, PSA, entre autres. À présent, pour les sociétés touchées par la réforme, l’épreuve sera d’opérer les bons retraitements afin de présenter des comptes consolidés conformes aux nouvelles règles. Pour Laurence Mazevet, associée chez KPMG Avocats : "C’est la véritable difficulté que rencontrent les groupes aujourd’hui. L’enjeu d’identifier les informations qui manquent, de les collecter puis de les retraiter est une source d’inquiétude pour ces entreprises". L’associée en fiscalité internationale se veut néanmoins rassurante, "À ce stade, il n’y a pas d’appréhension à avoir, car aucune sanction ne devrait être applicable jusqu’en 2026, dès lors que les groupes auront mis en oeuvre de bonne foi la nouvelle réglementation". En février dernier, l’OCDE a précisé les lignes directrices de la mise en application du pilier 2. Des règles transitoires, qui allègent les obligations déclaratives, seront applicables pour les exercices des trois prochaines années. Date limite fixée au 31 décembre 2026.

Fin de la concurrence fiscale ?

Si elle est inévitable, l’instauration d’un taux minimum d’imposition sur certaines sociétés, ne signe pas la fin de la concurrence fiscale internationale. L’OCDE, optimiste, estime que d’ici à 2025, 90 % des groupes internationaux dégageant un chiffre d’affaires de plus de 750 millions de dollars seront soumis à l’impôt minimum. Pourtant, l’harmonisation ne concerne pas tous les revenus. L’optimisation fiscale issue des placements de particuliers représenterait ainsi un manque à gagner de 169 milliards de dollars par an d’après le dernier rapport du Tax Justice Network. Enfin, les États ont l’autorisation d’appliquer des taux inférieurs à 15 % dans de nombreux cas. En Europe, l’Irlande conservera son taux à 12,5 % pour les groupes ayant un chiffre d’affaires inférieur à 750 millions d’euros, idem pour la Hongrie et son taux à 9 %.

Quant aux États au taux nul, comme les Bermudes ou les Bahamas, certes, le recours à ces paradis fiscaux sera moins avantageux, mais pour Laurence Mazevet, "si l’incitation fiscale sans substance, basée uniquement sur le transfert de profits artificiels est moins rentable, nous allons probablement voir se multiplier des incitations fiscales permettant d’attirer des activités réelles avec des actifs et des personnels". Les incitations basées sur des revenus de R&D ou sur l’implantation d’usines, seront moins touchées par les règles de l’OCDE. En France, par exemple, la Patent box impose à 10 % les revenus de brevets ou logiciels développés dans l’Hexagone. Les incitations fiscales seront probablement remplacées par des incitations non fiscales, facilité d’installation, baisse du coût du travail… La course n’est pas finie.