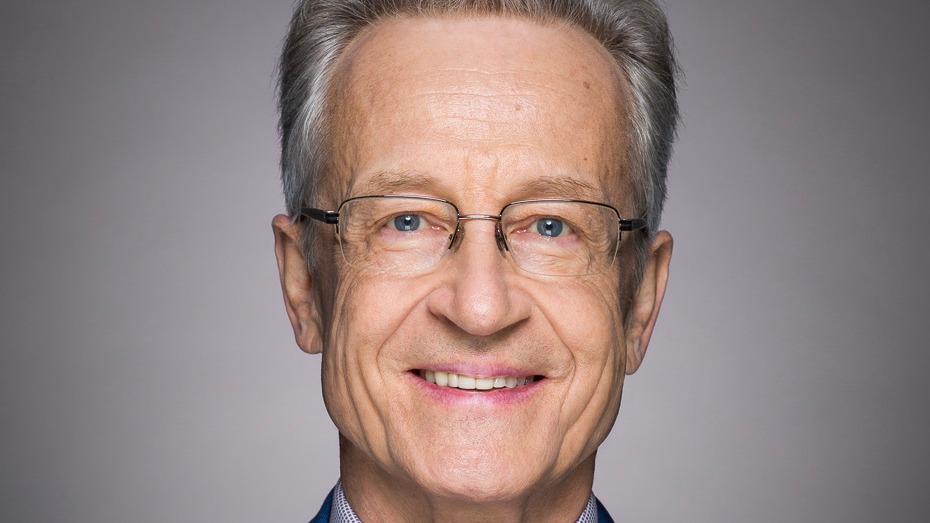

E.Stofer (CRPN) : "La qualité de la croissance dépend du commerce mondial"

Décideurs. Les marchés actions font preuve d’une grande volatilité depuis dix-huit mois. Dans ces conditions, il est difficile d’acheter au plus bas et de vendre au plus haut. Comment gérez-vous votre portefeuille ?

Étienne Stofer. Nous avons le privilège des investisseurs de long terme. Nous n’avons pas vocation à rechercher les introuvables point haut et point bas du marché. Nous privilégions une politique de réactions régulières et à petites doses. Dans le contexte actuel, nous réalisons au fur et à mesure de la hausse un allègement de nos positions en actions et nous sommes à l’achat lors des phases de baisse. L’idée est d’accompagner un mouvement. Sans l’avoir formatée de manière automatique, nous conservons une allocation assez stable en valeur de marché. Cette stratégie est plus que jamais nécessaire dans une conjoncture incertaine, dont les économistes ne parviennent pas à s’accorder sur la poursuite ou la durée. Même s’il convient d’être prudent, un constat s’impose : il y a beaucoup d’actifs plus chers que les actions, en termes relatifs. Il est, en conséquence, intéressant de détenir des actions dont les valorisations sont plus accessibles que les obligations au sens large du terme.

Les marchés actions européens, japonais, américains et même émergents font preuve d’une certaine homogénéité, ce qui n’est pas habituel.

C’est un élément d’appréciation assez surprenant. Prenons l’exemple de l’impact du Brexit sur l’évolution des cours des actions britanniques et de la devise par rapport aux actions de la zone euro et la valeur de l’euro. À l’exception d’une courte période, nous n’avons pas assisté à une chute des actions britanniques. Deux ans après le Brexit, les valeurs britanniques, exprimées en euro, sont aussi performantes que les valeurs de la zone euro. Ce constat n’est pas aussi naturel que nous pouvions l’anticiper. Le commerce s’est fortement mondialisé ; parallèlement, il semble que les marchés financiers considèrent que dans chaque secteur, il existe une plus grande interdépendance des résultats des grands groupes internationaux, malgré la volonté des Britanniques, des Américains ou des Japonais de vouloir renforcer leur économie nationale, en la « protégeant » des autres. Chacun joue pour soi et pourtant la qualité de la croissance dépend du commerce mondial. Nous assistons de manière structurelle à une corrélation plus forte entre les bourses. Ce n’est pas une bonne nouvelle au regard de la gestion des portefeuilles. Diversifier les zones géographiques ne diminue plus autant le risque qu’auparavant.

"Nous assistons de manière structurelle à une corrélation plus forte entre les bourses"

Valeurs de croissance ou valeurs décotées, quel est votre choix ?

Cette répartition entre growth et value, nous la suivons un peu en Europe et aux Etats-Unis, mais pas sur le reste de la planète. Aux États-Unis, nous sommes principalement investis en ETF et fonds indiciels, des indices larges et par nature équipondérés entre valeurs de croissance et valeurs décotées. Nous avons également deux fonds aux stratégies opposés en théorie, l’un positionné sur des titres growth, l’autre sur des titres value. Le marché américain est bien arbitré : la gestion active performe très difficilement mieux que la gestion indicielle.

Sur la gestion européenne, nous optons en revanche majoritairement pour de la gestion active. Nous donnons plus de place aux petites et moyennes valeurs et aux techniques de volatilité contrôlée.

Concernant la gestion de votre portefeuille immobilier, vous privilégiez, comme la très grande majorité des investisseurs institutionnels, l’achat de biens en direct. Quelle part représente l’immobilier de bureaux ? d’habitation ?

Nous sommes investis à 100 % dans des actifs en direct, nous n’avons pas de participation dans des fonds immobiliers. Nous sommes à 100 % en région parisienne dont 96 % à Paris et en première couronne. Sur la durée, nous respectons un certain équilibre dans notre patrimoine entre les bureaux (55 %) et les biens d’habitation (45 %). Nos deux dernières acquisitions concernent un immeuble de bureaux situé boulevard de Courcelles, dans le 8e arrondissement de Paris, en bordure du parc Monceau, ainsi qu’un immeuble d’habitation également situé à Paris, boulevard Saint-Michel.

Propos recueillis par Aurélien Florin